◆ このような方はKOMODA LAW OFFICEへご相談ください

- 相続が発生し、財産整理の手続き方法が分からず困っている方

- 財産整理の手続は分かるけれども、お手続きをするのが困難な方、又は煩わしい方

- 相続人のうち、遠方に住んでいる相続人がいる方

預貯金・株式・生命保険・退職金の相続手続き

預貯金の手続について

預金口座の名義人が死亡したことが分かると、金融機関は預金口座の凍結を行います。

凍結後は、たとえ配偶者や相続人であっても預貯金を引き出すことはできません。

金融機関は相続人同士のトラブルに巻き込まれることを防ぐために、遺産分割が終わるまでは相続人全員の同意が無ければ、払い戻しを行うことはできなくなるのです。

このとき困るのが、被相続人の預金口座から公共料金などの引き落としを行っていたような場合です。

被相続人の口座を、生活費を管理する主な預金口座としていた場合、家族の生活費を引き出したいという瞬間もあると思いますが、口座凍結後は自分の法定相続分であっても、遺産分割協議が終わるまでは勝手に現金を引き出すことはできないようになってしまいます。

口座の凍結解除や解約手続きを行うには、相続人全員の同意を得ることが必要になります。

手続きに必要な書類は金融機関によって異なりますが、多くの金融機関では次のような資料を提出するように求められます。

- 被相続人が生まれてから亡くなるまでの全ての戸籍

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 相続人全員の署名捺印がされている払い戻し請求書 …など

書類収集から凍結解除・解約手続きにはある程度時間がかかりますので、いざというときに困らないよう、当面の生活費や葬儀費用など死後すぐに必要になりそうなお金については別の預金口座で管理をしておくなどして、対策を講じておくことが良いでしょう。

株式の手続きについて

株式には、上場株式と非上場株式があります。上場株式については証券会社や信託銀行などの金融商品取引業者が管理をしており、非上場株式については、信託銀行などが間に入らないため、株券発行会社が管理しています。

まず、株式の遺産分割を行う場合、評価額を調べる必要があります。

上場株式の場合には、株式を管理している金融商品取引業者などに「取引残高報告書」の発行請求を行います。この取引残高報告書には、被相続人がどこの会社の株式をどの程度保有しているのか、という情報が記載されています。

非上場株式の場合は、中小規模の会社を経営していた人が有していることが多く、評価額の計算方法は同族株主か少数株主かによって計算方法が異なり、複雑な計算が必要になります。

非上場株式の場合には、弁護士や税理士等の専門家へ相談することをお勧めします。

株式は被相続人が亡くなると、預金口座と同じように、相続人全員の共有相続財産の状態となります。

株式を売却して現金として相続したい場合には、遺産分割協議の合意後、特定の相続人が名義変更をしなければ、売却して処分することができません。

上場株式を相続した相続人は、株券発行会社に名義の書き換え手続きを行います。

この手続きは、株式会社から委託を受けた株主名簿管理人(信託銀行など)の窓口に届け出を行うことになります。 株券が保護預かりとなっている場合には、保護預かりをしている銀行や証券会社から株券を出して名義書換を行う方法や、証券会社を通じて出ずに名義書換をする方法があります。

上場株式の名義書換に必要となる書類は多くの場合、次のような資料の提出が求められます。

・株券(株券が発行されていない場合は不要)

・株式名義書換請求書

・新しく株主になる人の株主票

・相続人全員の印鑑証明書

・相続人全員の戸籍謄本

・被相続人が生まれてから亡くなるまでの全ての戸籍

・相続人全員の同意書もしくは遺産分割協議書 …など

非上場株式の場合には、株主名簿管理人などが間に入らないため、株券発行会社へ問い合わせる必要があります。

生命保険

被相続人が生命保険と契約している場合、被相続人が亡くなると、受取人と指定されている人に保険金が支払われます。この保険金は、受取人が「自分の財産」として受け取るものであり、遺産分割の対象には基本的には含まれません。(但し、あまりにも高額な金額の場合には遺産分割に含まれるケースもあります。)

遺産分割の対象に含まれないのであれば、相続税もかからないのではないか、と考えられる方もいらっしゃると思いますが、掛け捨ての保険以外の保険金には相続税等が掛かってきます。

生命保険は、実質的に被相続人が死亡したことによって発生する財産になるため「相続財産」と何ら変わらないものと考えられています。

そのため、生命保険は「みなし相続財産(被相続人が死を条件に取得するする財産のこと)」となり、相続税等の課税対象になります。つまり、保険金の受取人が「相続人」となっている場合には、遺産分割の対象にはなりませんが、相続税の課税対象になります。また、保険金の受取人が「被相続人」となっている場合には、通常通り遺産分割の対象となり、相続税の課税対象になります。

保険金の受取人が「相続人と被相続人のどちらにも該当しない場合」には、遺贈によって財産を取得したとみなされ、この場合も相続税の課税対象になります。生命保険金の取り扱いは保険会社との契約内容によって異なるため注意が必要です。

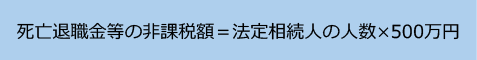

生命保険は「みなし相続財産」の対象となっているものの、保険金は後に残された家族の生活を守ることが名目になっていることから、一定額までは相続税が課税されない非課税枠が存在します。

法定相続人の人数には、相続放棄をした人も含んで良いとされています。また、相続人の中に養子が居た場合には、実子が居る場合には1名、実子が居ない場合には2名まで法定相続人の数に含めてよいとされています。

生命保険は受取人を自由に指定できることや、非課税の適用を受けられることから、預貯金などの現金として遺す方法より、生命保険として残す方法を選ぶ方も多くいます。

退職金

被相続人が亡くなると、勤務先から遺族に対して、死亡退職金や功労金が支払われることがあります。死亡退職金等も生命保険と同じように「みなし相続財産(被相続人が死を条件に取得するする財産のこと)」として扱われ、非課税枠についても生命保険と同じように定められています。

法定相続人の人数には、相続放棄をした人も含んで良いとされています。また、相続人の中に養子が居た場合には、実子が居る場合には1名、実子が居ない場合には2名まで法定相続人の数に含めてよいとされています。

ただ、死亡退職金は被相続人が亡くなって直ぐに支給されるわけではありません。被相続人が亡くなってから、3年以内に支給額が確定した場合には「みなし相続財産」として相続税の課税対象となり非課税額が適用されます。しかしながら、3年以内に支給額が確定しなかった場合には、受取人の一時所得としてみなされ、受取人は所得税を支払う必要が生じます。

死亡退職金等は、まず勤務先の退職金規程等に基づいて支給が行われます。

被相続人が死亡退職金の受取人を指定していた場合には、その受取人自身の財産となり、遺産分割の対象には含まれません。

退職金規程等に定めがなく、また、受取人を指定していなかった場合には、死亡退職金等は可分債権として取り扱われ、相続人に分配が行われます。

KOMODA LAW OFFICEの強み

相続は一生のうちに何度も起こることではなく、相続のお手続きに慣れている方は多くないと思います。

また、手続きを行う上で多くの資料収集をする必要があり、且つ専門的な知識が必要になります。

その他にも、相続人同士でやり取りを行う必要があり、協力が必須です。もしも、相続人の間で関係が悪化しているのであれば、手続きは更に難航することが予想されます。

多くの弁護士事務所では、紛争に発展した後からサポートを行うことが一般的ですが、当事務所では、少しでもお客様の手間を減らすために、資料収集などのお手続きの段階から業務を代行しております。

膨大な時間と労力を要し、心身ともに負担をかけるよりも、紛争になる前の段階から、専門家にサポートを依頼することで、負担をかけず、迅速に相続手続きを行うことが可能になります。

また、相続案件に特化した弁護士事務所として、多くの実績がございますので、あらゆるケースの手続きに対応することが可能です。

相続に関するお手続きでお悩みの方はご相談をお待ちしております。