皆さんは相続で財産を引き継いだ時に、金額によって申告が必要なのはご存じでしょうか。

相続をされた際は必ず申告が必要かどうかご確認ください。

1.相続税の申告が必要な場合

被相続人の正味の遺産額が*基礎控除額(3000万+600万×相続人の数)より多くなる場合は相続税の申告をしなければなりません。

この額を超えていれば、配偶者控除や小規模宅地等の特例などの軽減措置を受ける事によって最終的に相続税額が0円となる場合でも申告は必要となります。

*基礎控除額とは相続税が課税されない限度額のことです。

平成26年12月末以前は5,000万+1,000万×相続人の数が基礎控除の額でしたが平成27年1月1日以降の改正によって上記金額に引き下げられ、相続税申告の対象となるご家庭が増え、歓迎する話ではないですが、相続税がより身近なものとなってしまいました。

2.基礎控除額の具体例

改正前、改正後の基礎控除額の具体例です。

改正前

相続人が1人の場合

5,000万+1,000万×1(相続人の人数)=6,000万

相続人が2人の場合

5,000万+1,000万×2(相続人の人数)=7,000万

相続人が3人の場合

5,000万+1,000万×3(相続人の人数)=8,000万

改正後

相続人が1人の場合

3,000万+600万×1(相続人の人数)=3,600万

相続人が2人の場合

3,000万+600万×2(相続人の人数)=4,200万

相続人が3人の場合

3,000万+600万×3(相続人の人数)=4,800万

※上記の範囲内であれば申告不要

改正前と改正後では、基礎控除に最低でも2400万円以上の開きが出ていますね。

3.「遺産額」とは

では、「遺産額」とは何を指すのでしょう?

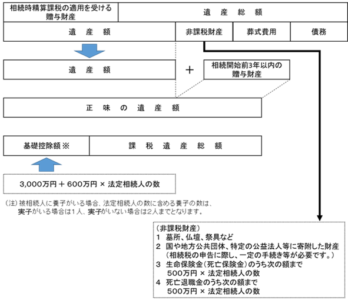

遺産額には実際に相続で取得する財産の他に、みなし相続財産や被相続人から生前に相続時精算課税制度を適用の受けて贈与された財産、相続開始前3年以内に生前贈与を受けた財産があり、これらを足して、債務と葬式費用を引いた額を正味の遺産額と言い、この正味の遺産額が基礎控除を超えていたら申告の対象となります。

| 本来の相続で取得した財産の価額 | 例)土地、建物、現預金、株式などの有価証券 |

|---|---|

| 相続で取得したと見做される財産の価額(みなし相続財産) | 例)生命保険金、死亡保険金 500万×相続人の数の金額は控除される |

| 相続時精算課税制度を適用して贈与を受けた財産の価額 | 相続時精算課税制度を選択した後に被相続人から贈与を受けたすべての財産 |

| 相続開始前3年以内に被相続人から贈与を受けた財産の価額 | 被相続人が無くなる3年以内に暦年贈与を受けた財産 |

| 債務と葬式費用の金額 | 例)借入金、クレジットや税金などの未払金、お布施、葬儀の費用 但し、墓地や墓石の購入代金、香典返しなどの費用は含まれない。 |

非課税財産の具体的な例

非課税財産の具体的な例を見てみましょう。

②心身障碍者共済制度に基づいて支給される給付金を受ける権利

③相続により取得したと見なされる生命保険金のうち500万×相続人の数の額

④相続により取得したと見なされる死亡退職金のうち500万×相続人の数の額

⑤国又は地方公共団体や公益を目的とした事業を行う法人に寄付したもの

遺産額 まとめ図

上記の説明のまとめ図が、国税庁のHPでも掲載されています。

国税庁HPより 引用(引用元:https://www.moj.go.jp/content/001390195.pdf)

申告するべき遺産額かどうか不明な場合は、専門家にご相談されることをお勧めいたします。

記載内容は投稿日時点のものとなり、法改正等で内容に変更が生じる場合がございますので予めご了承ください。

弁護士法人菰田総合法律事務所

福岡を拠点とした弁護士法人菰田総合法律事務所は、司法書士法人と税理士法人も有した法律事務所です。

相続相談実績は、年間680件以上を誇ります。

相続関連業務の弁護士(代理人)業務だけではなく、相続登記から相続税申告まで全てをワンストップで解決できる士業事務所のため、福岡県内だけでなく、県外からのご相談者様も多数いらっしゃいます。