相続税とは、亡くなった方の財産を相続する際に課税される税金です。相続税は、平成26年までは、一部のお金持ちの方だけにかかる税金で、一般の方にはなじみが少ないものでした。しかし、平成27年から制度が変わり、より幅広い方が対象になりました。相続税とはどのような財産なのか、詳しくご説明致します。

相続税とは、亡くなった方の財産を相続する際に課税される税金です。相続税は、平成26年までは、一部のお金持ちの方だけにかかる税金で、一般の方にはなじみが少ないものでした。しかし、平成27年から制度が変わり、より幅広い方が対象になりました。相続税とはどのような財産なのか、詳しくご説明致します。

亡くなった方が残した財産は、民法が定める相続人や遺言で財産をもらえると指定された人(受贈者)が引き継ぎます。相続税は、それらの方々が財産を引き継ぐ際に課税される税金で、引き継いだ財産額に応じた金額を、各自が納めることになっています。

ただし、相続税には基礎控除額と呼ばれる非課税枠があります。そのため、相続税が発生しない場合もあります。つまり、相続する財産の課税価格の合計額が、基礎控除額を超えていた場合は相続税申告が必要になりますが、基礎控除額に満たなければ申告の必要はありません。税務署への手続きなども不要です。

基礎控除額は3,000万円+600万円×法定相続人の数で計算します。

★相続税の基礎控除額

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

以下は、相続税の基本的な計算の仕方をご説明します。

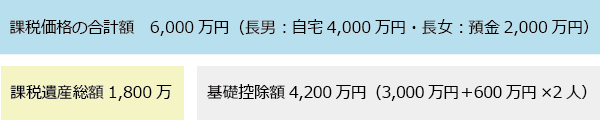

【例】課税価格の合計額が6,000万円・相続人が2人の場合

まず、6,000万円から基礎控除額4,200万円を引きます。基礎控除額は、法定相続人が2人なので、4,200万円です。ここでは、債務・葬式費用・非課税財産はないものとします。

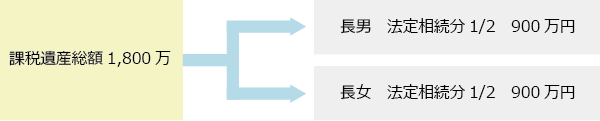

次に、課税遺産総額1,800万円を法定相続分で分けます。ここでは長男と長女が実際に相続した額は考慮しません。

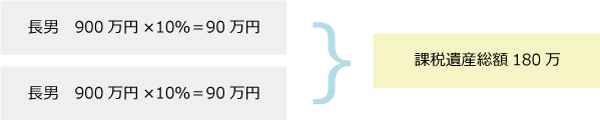

次に、相続税の速算表(以下の表)の税率を900万円にそれぞれ掛け、速算表に控除額があれば控除します。それを合算した金額が遺産にかかる相続税の総額です。

今回の例では、法定相続分に応ずる取得金額が1,000万円以下なので、税率は10%、控除額はありません。

★相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 1,000万円超 3,000万円以下 |

15% | 50万円 |

| 3,000万円超 5,000万円以下 |

20% | 200万円 |

| 5,000万円超 1億円以下 |

30% | 700万円 |

| 1億円超 2億円以下 |

40% | 1,700万円 |

| 2億円超 3億円以下 |

45% | 2,700万円 |

| 3億円超 6億円以下 |

50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

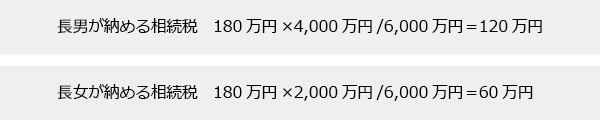

最後に相続税の総額180万円を、実際に遺産を相続した割合で按分します。長男が自宅4,000万円を、長女が預金2,000万円を相続しているため、各人が納める相続税は長男120万円、長女60万円となります。